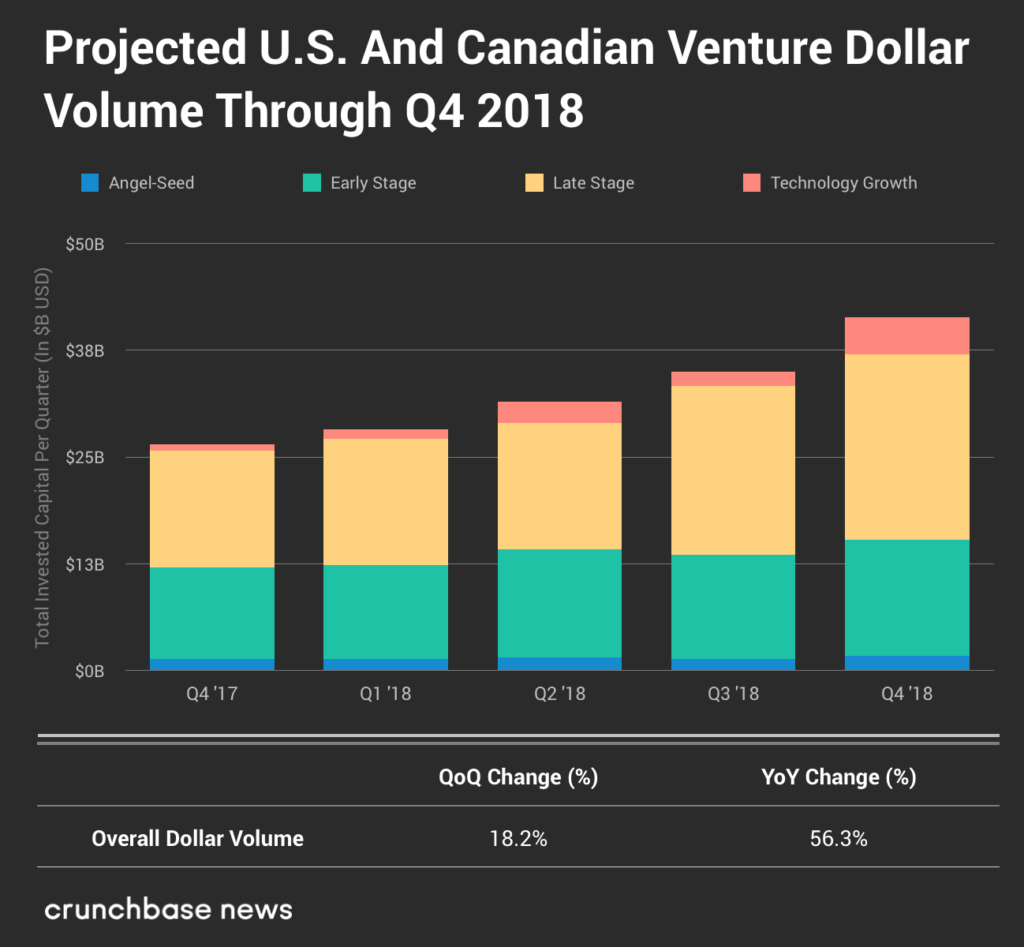

导语:创头条编译 在巨额融资的推动下,美国和加拿大风投总额在2018年各个季度以及全年都实现同比增长。据Crunchbase预测,在2018年Q4,美国和加拿大风投总额达到414亿美元,相比上个季度增长18%,相比去年同期增长50%以上。 美国和加拿大2018年全年的风投总...

创头条编译 在巨额融资的推动下,美国和加拿大风投总额在2018年各个季度以及全年都实现同比增长。据Crunchbase预测,在2018年Q4,美国和加拿大风投总额达到414亿美元,相比上个季度增长18%,相比去年同期增长50%以上。

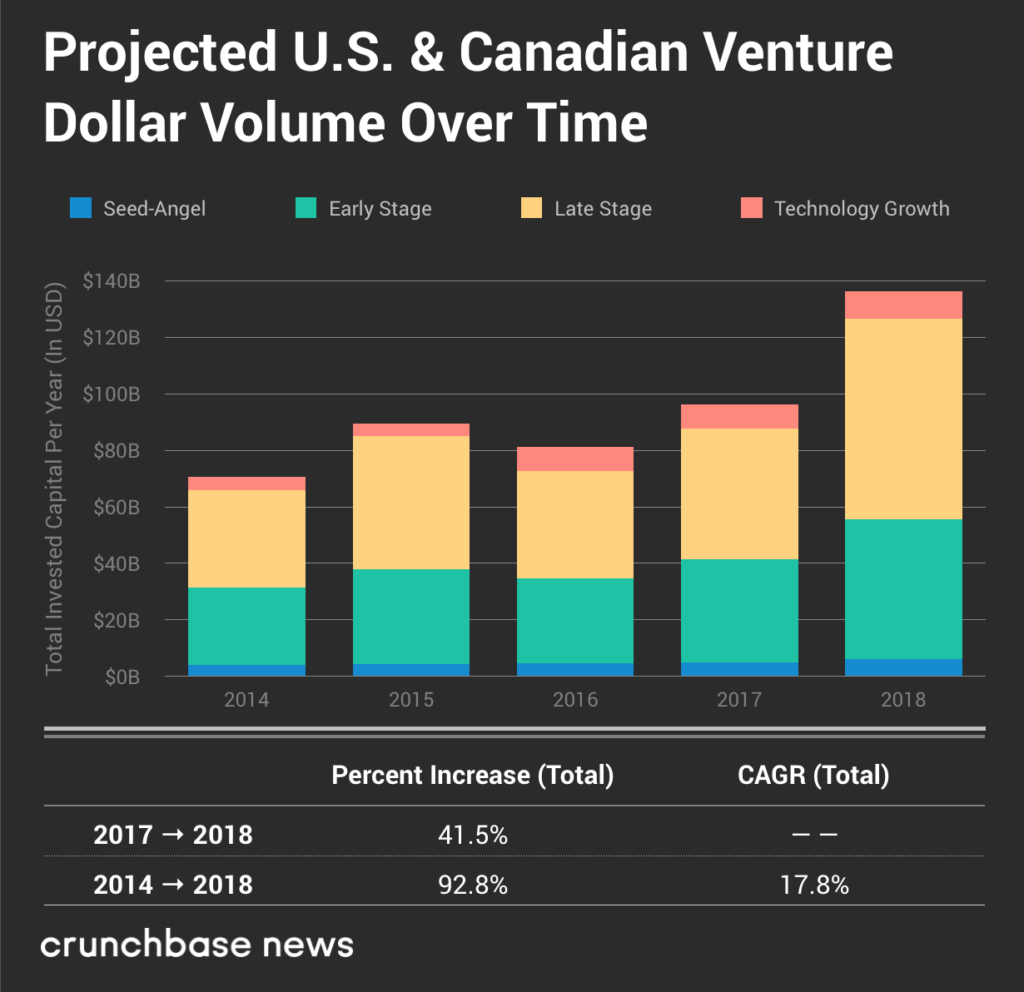

美国和加拿大2018年全年的风投总额也实现大幅增加。据预测,这一数字达到惊人的1360亿美元,相比2017年增长41.5%,创历史最高纪录。

尽管投资强劲,风投退出领域的表现却差强人意。在2018年Q4,科技IPO市场基本停滞不前,该季度也仅有一笔10亿美元级的并购交易,即SAP以80亿美元收购在线调查软件公司Qualtrics。

下图反映了2017年Q4至2018年Q4美国和加拿大的风投状况:

下面我们来看看Q4各个阶段的投资状况。

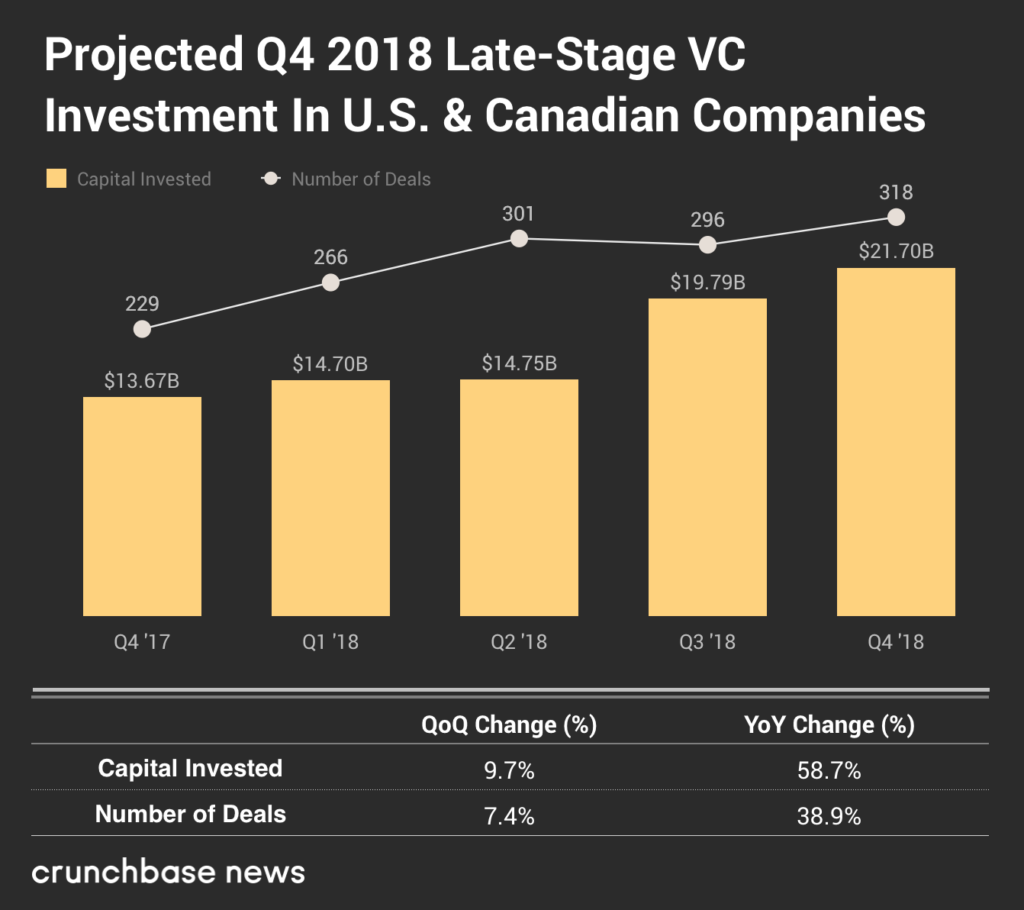

后期阶段

在Q4,后期阶段投资表现异常强将。该季度风投总额预计达414亿美元,其中约52%(217亿美元)属于后期阶段(C轮及以后)投资——与上一季度相比增长18%,与去年同期相比增长53%。

在Q4出现了一些巨额后期阶段投资,已知数据显示该季度至少有40笔不低于1亿美元的后期阶段交易,其中获投金额最高的公司包括杂货配送服务Instacart、太空科技先驱SpaceX、数据仓库供应商Snowflake Computing和定制微生物开发商Zymergen。

除了风投总额在增长,交易数量也在增加。据预计,318家创业公司在Q4宣布获得后期阶段融资,数量相比上个季度增长7%,相比去年同期增长39%。

下图反映了2017年Q4至2018年Q4美国和加拿大的后期阶段投资状况:

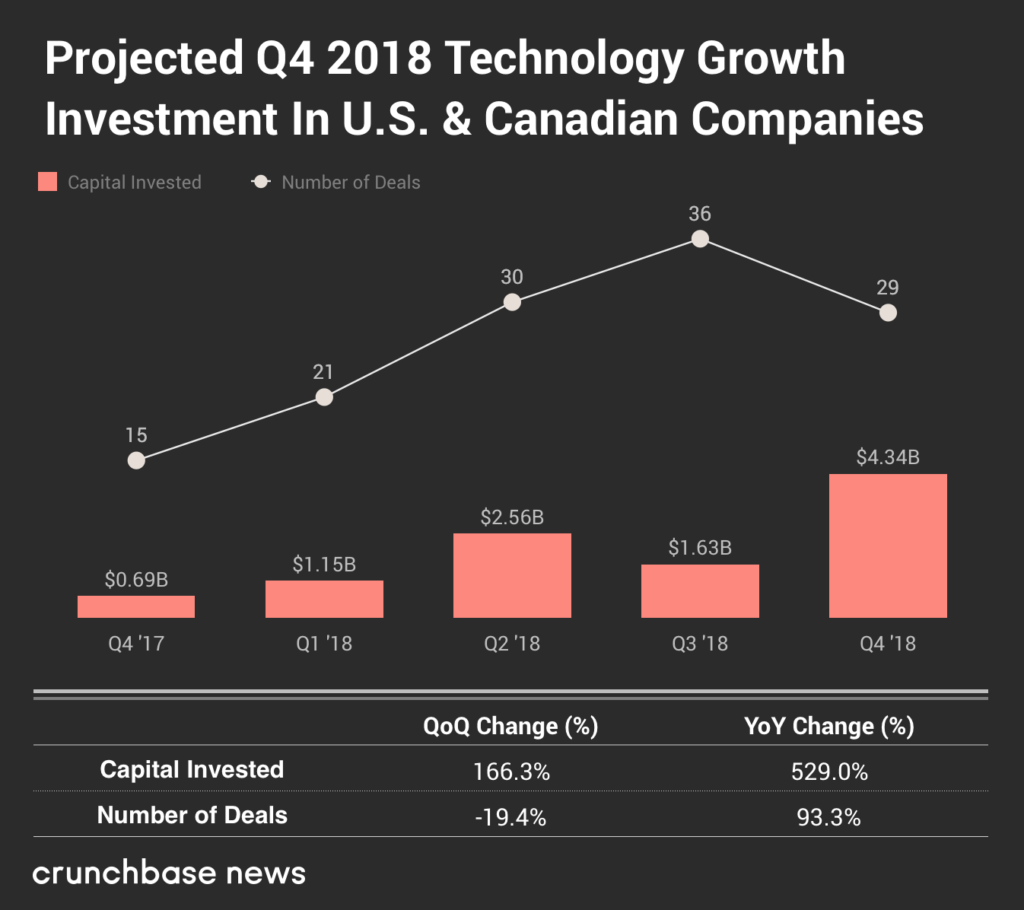

科技增长

科技增长投资是指针对之前获得风投的公司的私募股权投资,11月软银对WeWork的30亿美元股权投资就是一个典型例子。由于此类交易数量较少,相比其他阶段的交易,此类交易的变化幅度更大。

据预计,2018年Q4一共有43亿美元科技增长投资,是Q3的2倍多,其中大部分来自软银对WeWork的30亿美元投资。

下图反映了过去5个季度的科技增长投资状况:

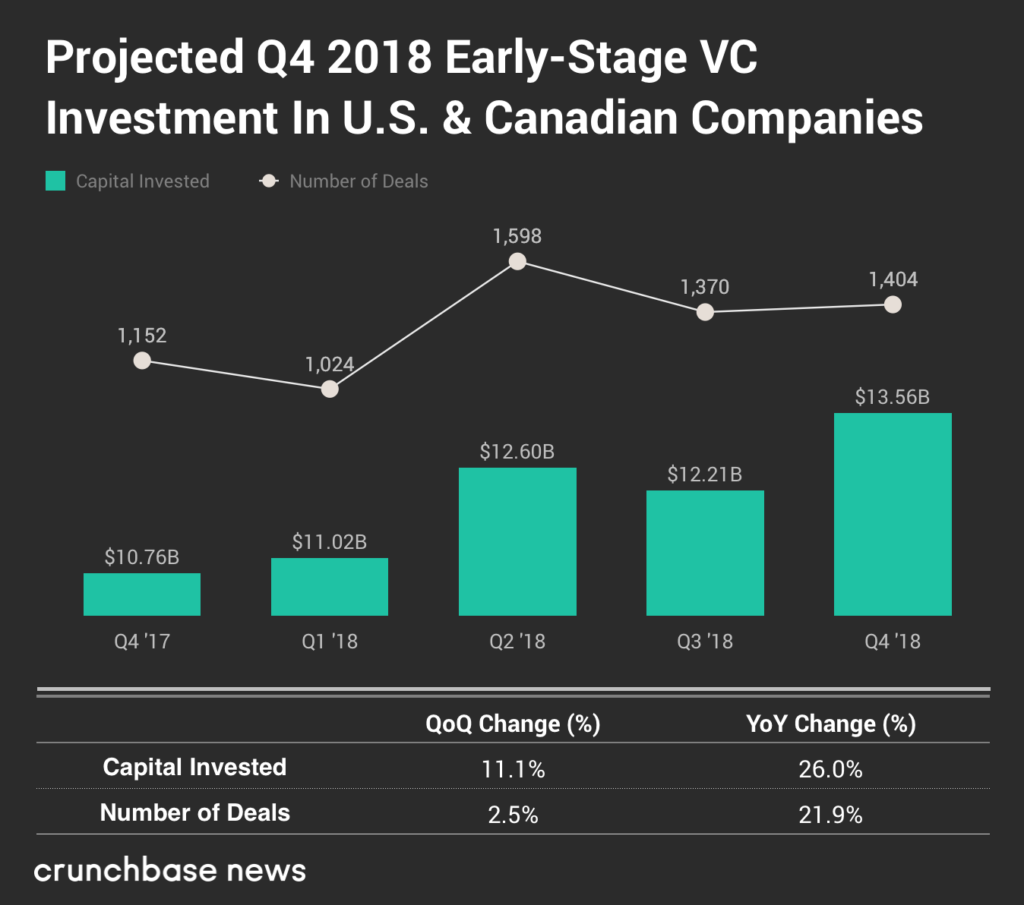

早期阶段

尽管在Q4早期阶段(A轮和B轮)投资没有实现像后期阶段和科技增长投资那么大幅度的增长,其表现仍然优于上个季度和去年同期。

据预测,Q4美国和加拿大的早期阶段投资总额达到140亿美元,相比Q3增长11%,相比去年同期增长26%。数笔大额融资推动了这种增长。

数据显示,至少有13家公司获得不低于1亿美元的A轮/B轮融资,包括汽车租赁创业公司Fair的3.85亿美元融资和医疗计划提供商Devoted Health的3亿美元融资。

尽管投资规模变得越来越,但是交易数量却没有增加多少。据预计,Q4的早期阶段交易数量刚刚超过1,400笔,略多于上个季度的1370笔,相比去年同期增长20%多。

下图反映了过去5个季度的早期阶段投资状况:

天使及种子阶段

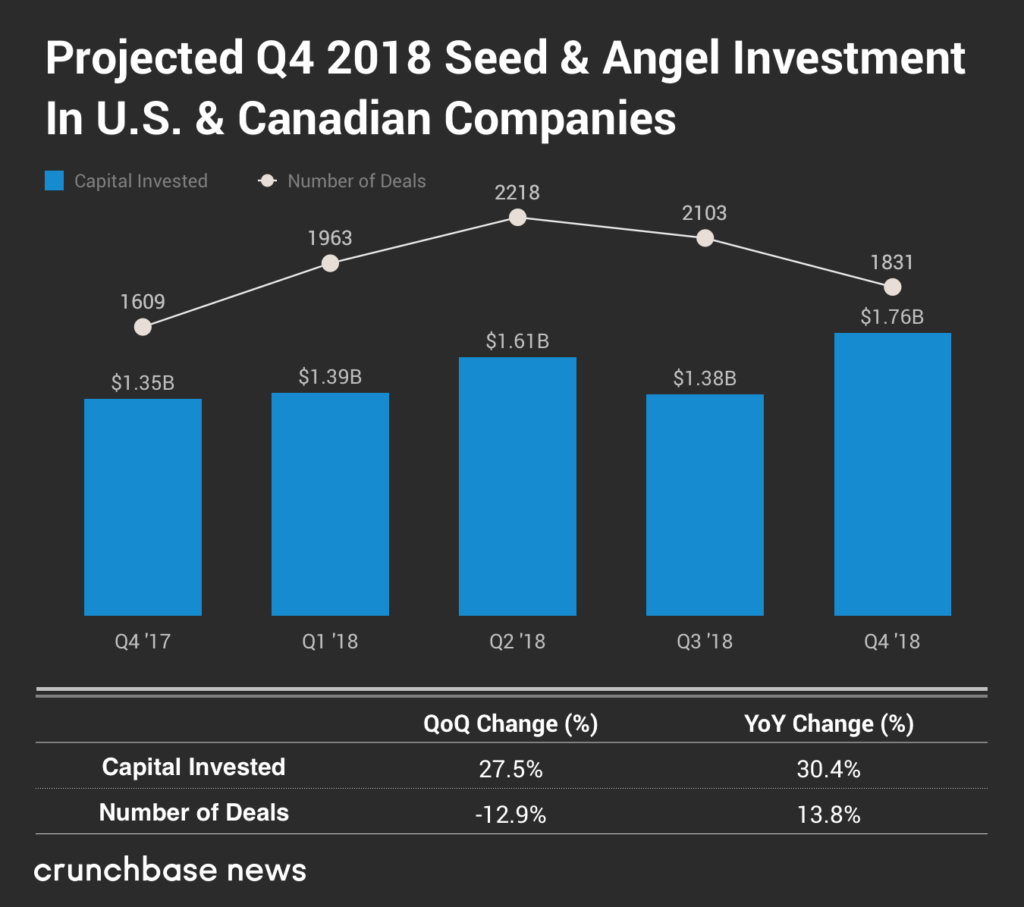

在2018年Q4,天使和种子阶段投资总额创下2017年Q4以来的最高纪录。据预测,Q4一共有17.6亿美元的天使和种子阶段投资,相比上个季度增长27%,相比去年同期增长30%。

尽管投资总额在增加,交易数量却在下降。Q4一共有1831笔天使和种子阶段交易,相比上个季度下降约13%。这意味着天使和种子阶段的投资规模在增大。

下图反映了过去5个季度的天使和种子阶段投资状况:

2018年全年亦表现强劲

现在我们来看看2018年全年的风投状况。总体而言,在2018年美国和加拿大创业公司预计一共获得超过1360亿美元风投,其中后期阶段投资所占份额最大。不低于1亿美元的巨额融资推高了全年风投总额,目前已知的巨额交易至少有158笔。

下图反映了2014年至2018年美国和加拿大的风投状况:

在2018年,尤其值得关注的是后期阶段投资。在建筑科技独角兽Katerra、打车独角兽Lyft和杂货配送独角兽Instacart的巨额融资的推动下,2018年C轮及之后轮次的融资总额达到前所未有的710亿美元。

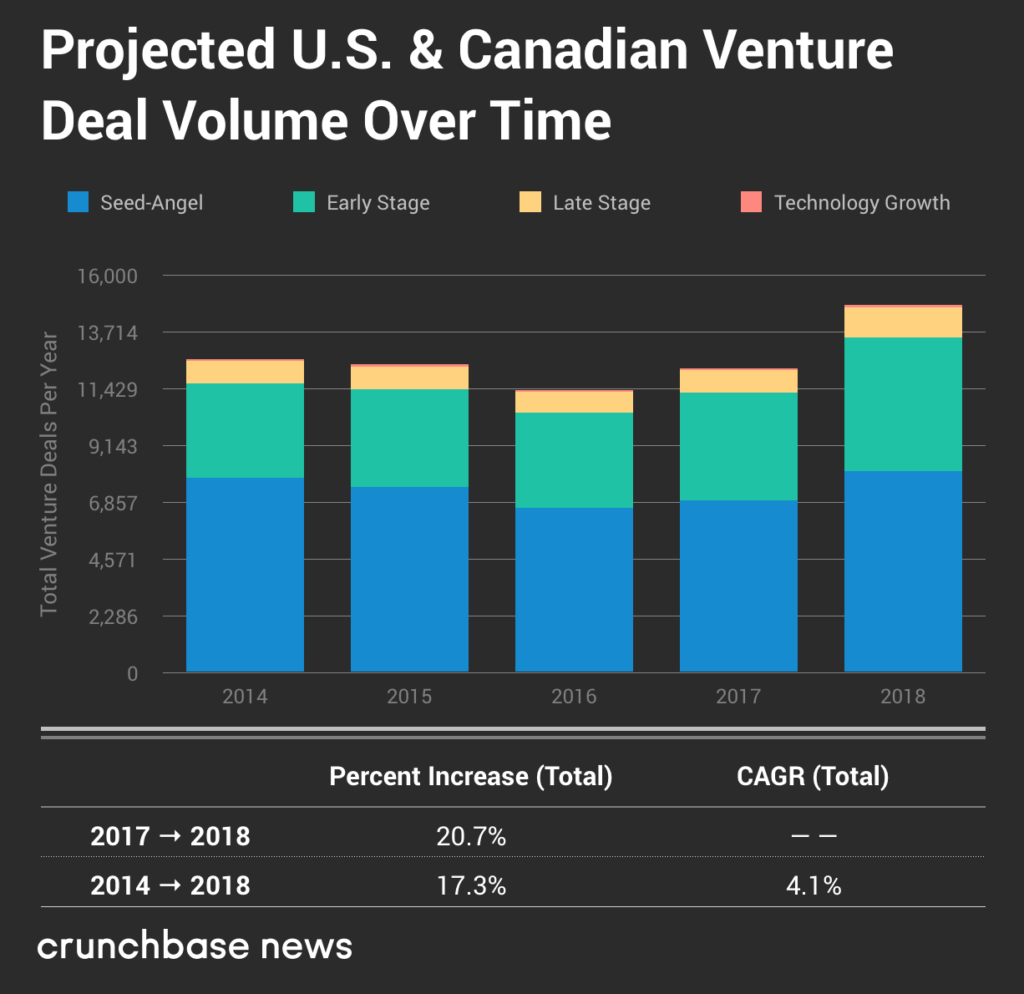

随着风投总额的飙升,交易数量也在增加,但是相比之下增幅较小。据预测,2018年美国和加拿大一共约有14,800笔风投交易,相比2017年增长约20%。下图反映了过去5年的风投交易数量:

最活跃的投资者

下图显示了2018年最活跃的早期阶段投资者(根据已知的投资次数来计算):

孵化器Y Combinator以50笔投资位居榜首;接下来是全球风投领袖New Enterprise Associates(NEA),有45笔;硅谷顶级风投Andreessen Horowitz以40笔位居第三。

下图显示了2018年最活跃的后期阶段投资者:

这个名单上也由知名公司主导,如NEA、Bessemer和红杉资本。

风投退出

到目前为止,我们对2018年Q4和全年的投资状况做出了许多乐观的增长预测。然而,当我们转向风投退出时,情况变得没那么乐观。

尽管在刚刚结束的Q4以及2018年全年出现一些大规模退出,但是风投退出总额远远比不上投资总额。

在Q4,科技IPO市场尤其低迷,只有3家获得风投的公司上市,它们是:Elastic、Upwork和Anaplan。相比之下,生物科技IPO市场表现得更好,有12家获得风投的公司上市。

在Q4也出现了几笔大规模并购交易。规模最大的是SAP对Qualtrics的80亿美元收购,其次是Blackberry对网络安全创业公司Cylance的15亿美元收购,接下来是Autodesk对建筑软件开发商PlanGrid的8.75亿美元收购。

从2018年全年来看,大型退出事件包括Dropbox、DocuSign、Anaplan、Pluralsight等独角兽的IPO。生物科技IPO市场发展快速。并购领域的表现同样差强人意。据预计,2018年美国和加拿大一共有98笔不低于1亿美元的并购交易,其中规模最大的两笔是SAP对Qualtrics的80亿美元收购和微软对GitHub的75亿美元收购。

总结

2018年北美风投总额创历史最高纪录,这似乎表明风投公司手中仍然持有大量资金。多家独角预计将在未来几个月上市,这让整个创业界兴奋起来。Uber和Lyft已经提交IPO申请,据报道Pinterest和Slack也计划很快提交IPO申请。

这对未来一年意味着什么?2018年成为一个投资大年,现在投资者希望2019年将成为一个退出大年。实际情况如何我们拭目以待。

编译:邓桂华。原文——https://news.crunchbase.com/news/bull-run-continues-for-north-american-startup-funding-in-q4-and-2018-but-exits-lag/

创头条(Ctoutiao.com)独家稿件,转载请注明链接及出处。投稿邮箱:tougao@ctoutiao.com