导语:创头条编译 在过去几年,我们经常用“破纪录”这个词来描述美国的风投状况,因为无论是在投资总额、巨额交易笔数还是基金募资方面,美国风投都在不断创下新的纪录。在2018年,美国风投更是在某些方面创下2000年以来的最高水平。 下面我们将用18张表格详...

创头条编译 在过去几年,我们经常用“破纪录”这个词来描述美国的风投状况,因为无论是在投资总额、巨额交易笔数还是基金募资方面,美国风投都在不断创下新的纪录。在2018年,美国风投更是在某些方面创下2000年以来的最高水平。

下面我们将用18张表格详解美国2018年的风投状况。

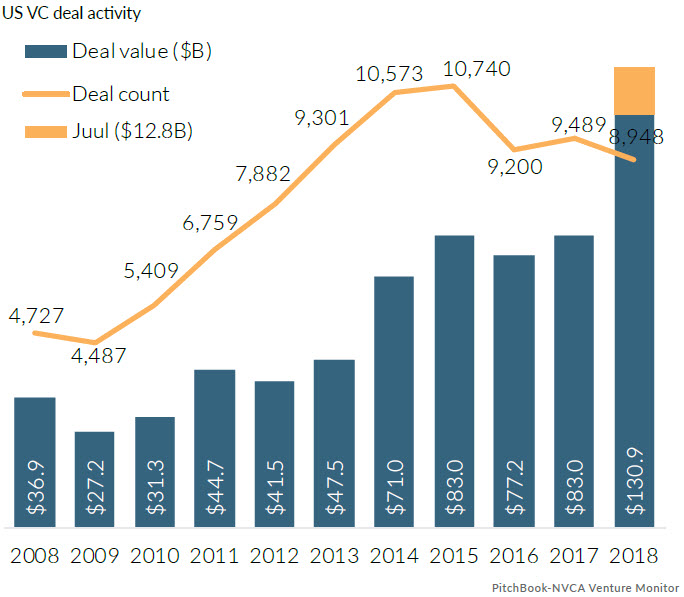

风投总额创历史最高纪录

2018年美国风投总额达1309亿美元(其中包括电子烟巨头Juul超过120亿美元的单轮融资),这是自2000年以来首次超过1000亿美元,也打破了在2000年创下的1050亿美元纪录。尽管2018年的风投交易笔数略有下降,这并不妨碍2018年的创纪录表现,因为投资规模和所有阶段的估值均实现上升。

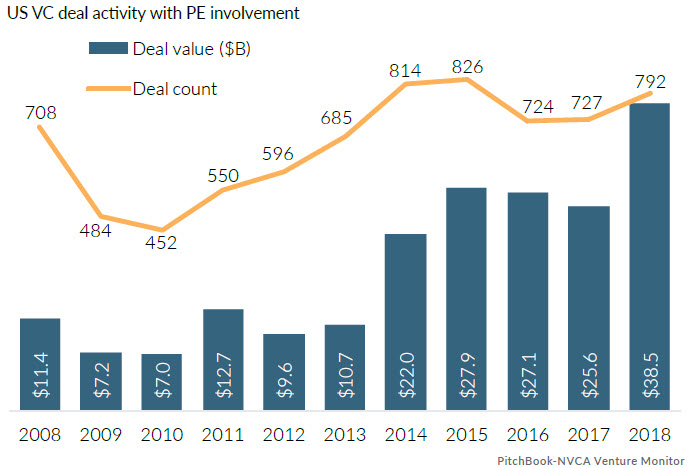

PE投资增长50%

在过去10年,私募股权(PE)投资者的身影越来越频繁地出现在风投领域。从2014年到2017年,PE投资相对稳定。在2018年,PE投资总额大幅上升,同比增长50%。PE投资者通常参与的是规模较大的后期阶段交易,这意味着更成熟的创业公司更容易获得PE投资。

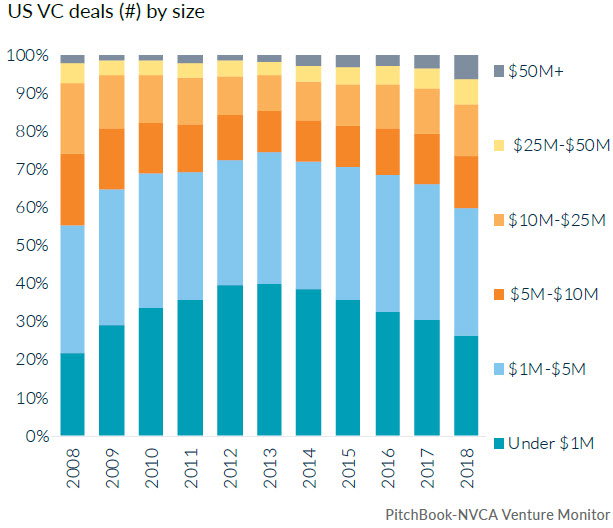

大额投资增多

资金的流动让创业公司可以在更长时间内不上市,而这让这些公司能够进行更多轮次的融资,融资的规模也越来越大。在过去几年,大额融资占总交易笔数的比例变得越来越大。在2018年,美国规模超过2500万美元的交易占12.8%,2017年为8.7%。

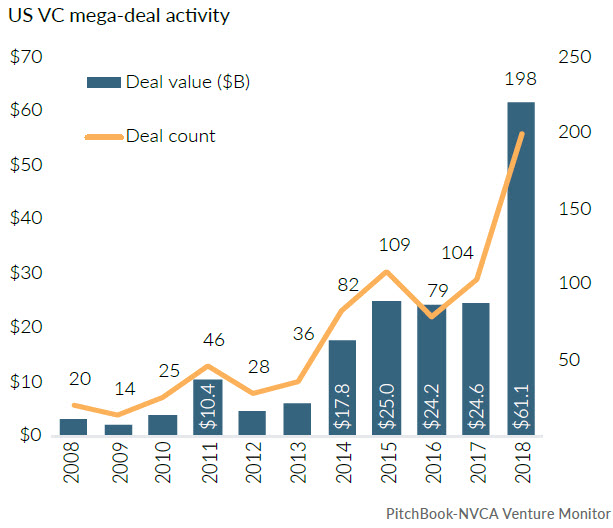

巨额投资翻番

在2018年,不低于1亿美元的巨额投资笔数同比增长90%,总额增长1倍多达到611亿美元,占2018年美国风投总额的近47%。

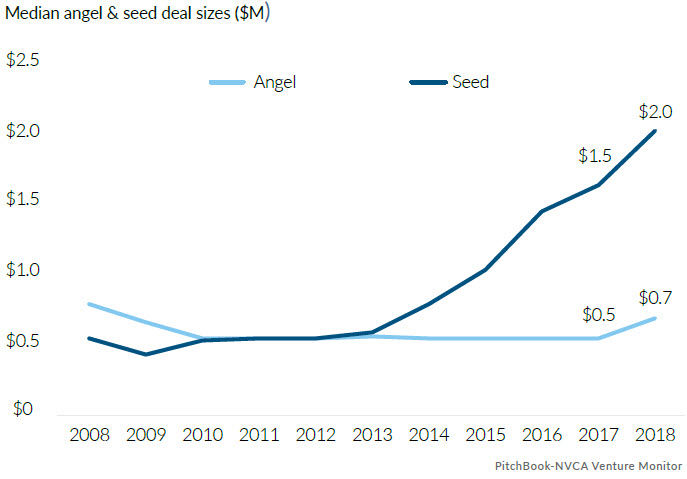

天使和种子投资规模中位数增长15%

在2018年,天使和种子投资也表现强劲。该阶段投资总额接近十年来的最高点——75亿美元,这主要得益于强劲的Q4。由于创业公司有能力推迟融资时间,进行天使和种子阶段融资的公司的年龄中位数在上升,交易前估值和交易规模的中位数也在上升。2018年种子阶段交易规模中位数达到200万美元,与前几年大致相当,天使投资规模中位数同比增长40%。

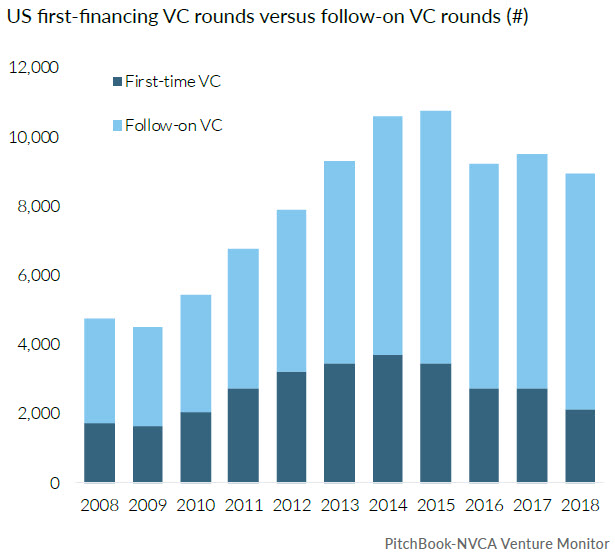

首次融资笔数不及2017年

首次融资笔数从2017年的2,748笔下降到2018年的2,123笔,降幅近23%。相比之下,后续轮次的数量几乎保持不变,2018年有6,825笔,2017年6,741笔。总体而言,后续轮次融资总额几乎是首次融资总额的12倍。

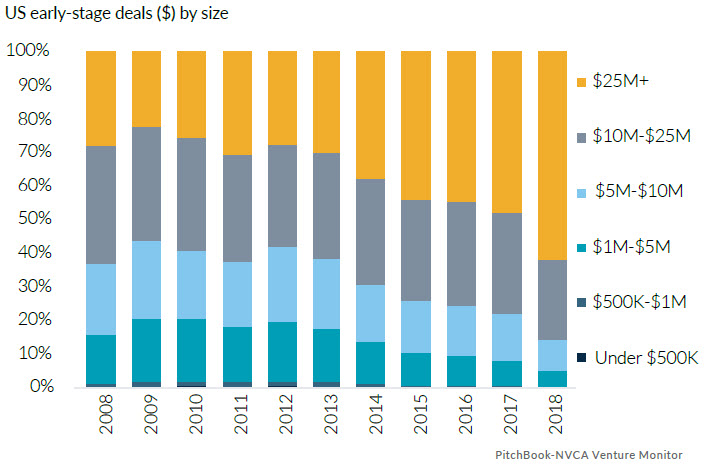

规模超过2500万美元的投资占风投总额61.2%

在2018年,近一半早期阶段交易的规模不低于500万美元。与此同时,规模不低于2500万美元的交易占总交易笔数的比例不到15%,却占总交易额的60%以上。2018年美国有373笔早期阶段交易,总额超过250亿美元。

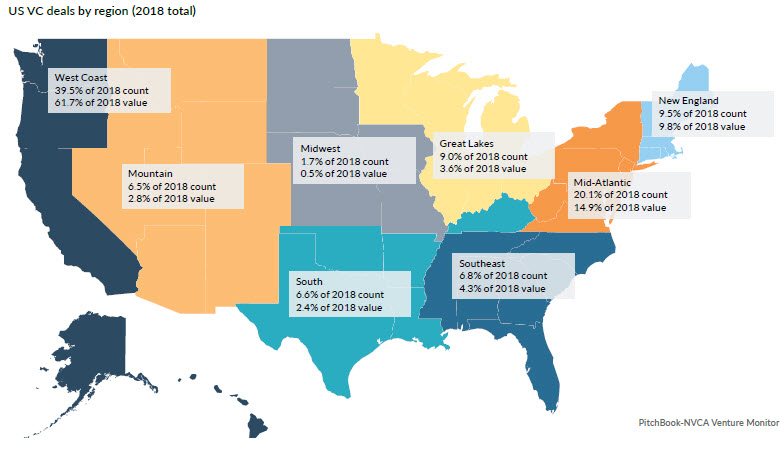

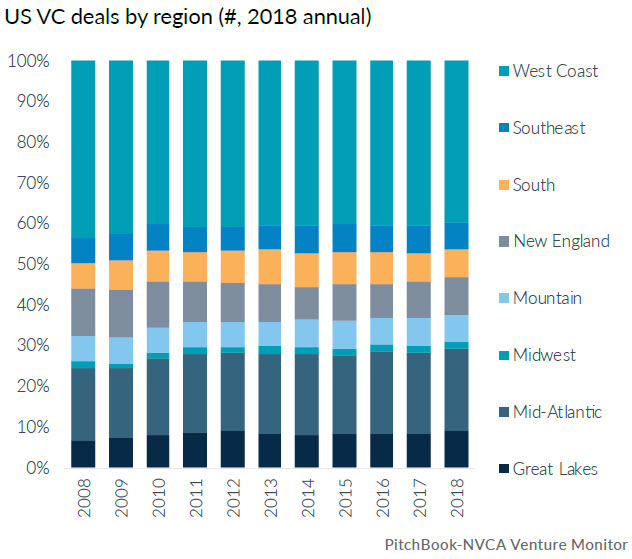

硅谷以外的投资活动相对稳定

近年来,硅谷以外的风投活动保持稳定。西海岸占总交易笔数的比例最高,接近40%;其次是中大西洋地区,占20.1%;五大湖地区和新英格兰地区所占比例几乎相同,二者一共占总交易笔数的18.5%。

五大湖区和新英格兰地区的交易笔数增加

投资金额方面,西海岸所占份额仍然最大(61.7%),且相比2017年的占比有所上升。五大湖地区和新英格兰地区是美国仅有的两个交易笔数增加的地区,尽管只是略微增加。2018年五大湖地区的交易笔数增长约3%,略高于800笔;新英格兰的交易笔数增长约1.7%,达到852笔。

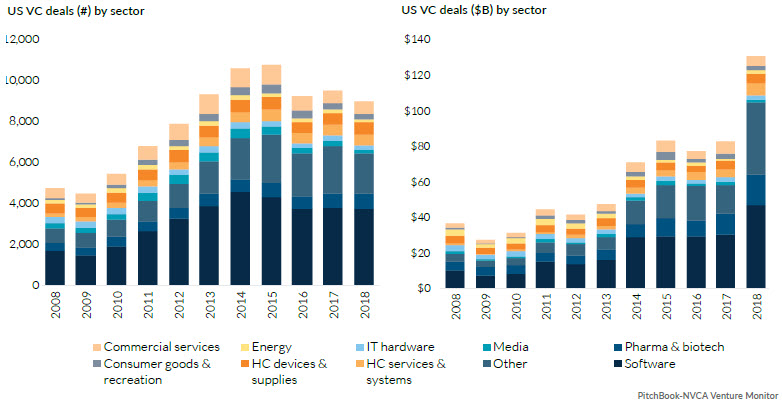

获投笔数最多的领域仍然是软件和制药&生物科技

从行业来看,没有哪一个比得上软件和制药&生物科技,这两个行业在过去十年的大部分时间里占据主导地位。软件行业在2018年获得3,700笔投资,远高于位居第二的制药&生物科技(720笔)。软件行业获得的投资总额也创下新纪录。2018年该行业一共获得468亿美元投资,同比增长54%。

生命科学投资十年来首次突破200亿美元

去年,生命科学领域获得的投资笔数和金额均增加。该行业在2018年一共获得1,308笔投资,占美国风投总笔数的14.6%;投资总额达233亿美元,同比增长40%,创下十年来的最高水平,也是十年来首次突破200亿美元。针对该行业的投资规模往往较大,2018年该行业获投总额的60%以上来自不低于5000万美元的投资。

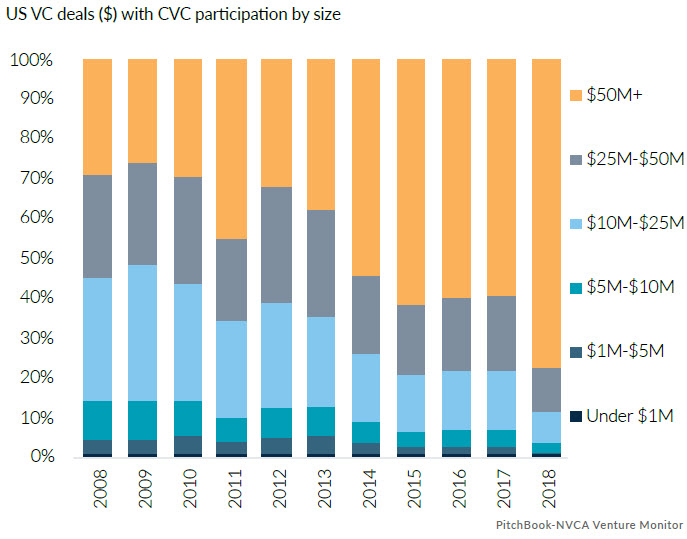

企业投资者参与更多交易

在2018年,企业投资者参与了1,443笔风投交易,交易总额达668亿美元,同比增长83%(Juul的128亿美元融资大幅拉高了这一数据)。此类交易的笔数及其占美国风投交易总笔数的比例都略有增加;此类交易占美国风投总额的比例十年来首次超过50%,接近51%。

企业投资者带来更多大额交易

像软银这样资金雄厚的投资者带来了数量更多的大额融资。2018年企业投资者参与了253笔规模不低于5000万美元的交易。尽管这些交易占2018年美国风投交易总笔数的比例不到20%,却占交易总额的75%以上。

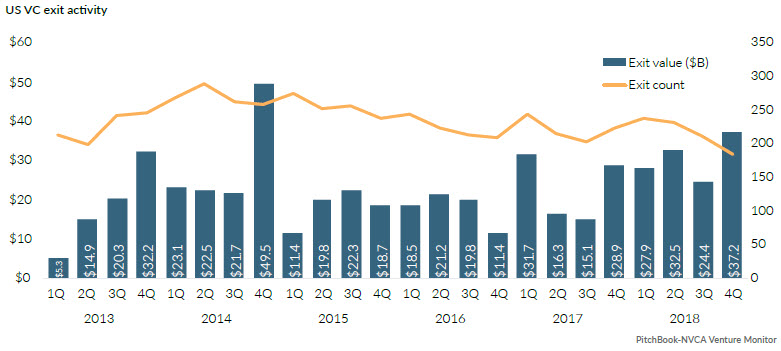

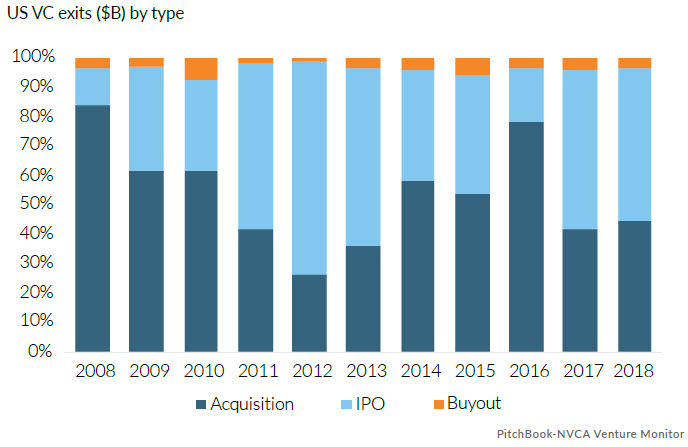

风投退出总额增长33%

2018年是一个风投退出大年。这一年一共有864起退出事件,总额超过1,200亿美元,同比增长33%,达到十年来第二高水平,仅次于2012年。退出活动在去年下半年有所减少,但是在退出金额方面Q4表现得尤其强劲,这主要得益于像Moderna Therapeutics和GitHub这样的大规模退出。

IPO占退出总额一半以上

IPO占2018年退出总额一半以上,尽管这一占比相对于2017年略有下降。医疗领域的IPO尤其强劲,特别是在Q4。在该季度,医疗IPO数量占该季度IPO总数的2/3以上,Moderna的上市也成为有史以来规模最大的生物科技IPO。

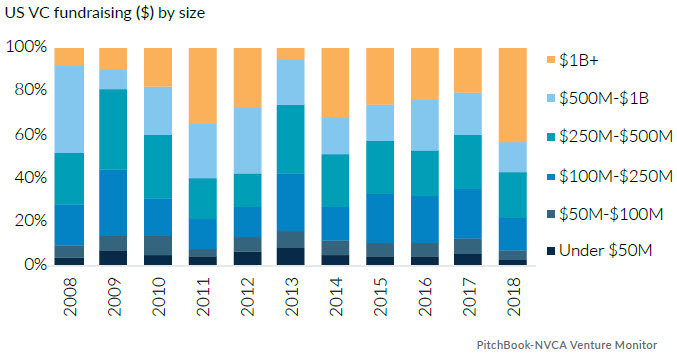

十亿美元级基金占2018年美国风投募资总额43%以上

在基金募资方面,去年是标志性的一年。美国风投在2018年一共募资555亿美元,同比增长62.5%。随着大额融资需求持续增长,基金的规模越来越大,这样的基金也越来越多。2018年有11家规模不低于10亿美元的基金,创历史纪录。此类基金占到2018年美国风投募资总额的43%以上,创下2006年以来的最高比例。

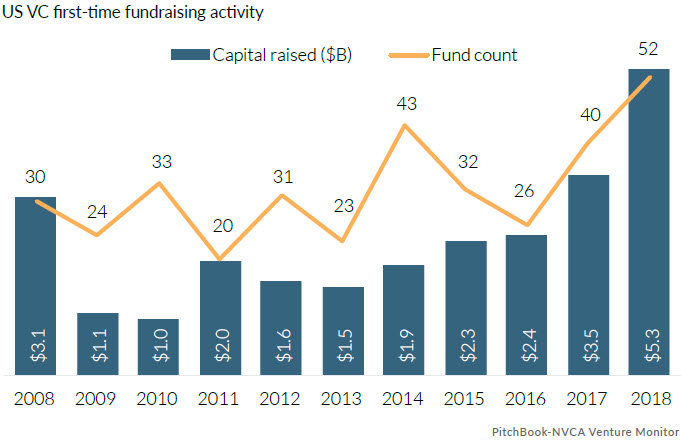

2018年新成立52只“首个基金”

“首个基金”(First-Time Fund)通常指的是投资机构设立运作的第一只私募基金。去年,该类基金的数量和募资总额均创下十年来的最高纪录——52个基金一共募资53亿美元,相比2017年分别增长30%和51%。“首个基金”的规模也比过去更大,12只基金的规模在1亿到2.5亿美元之间,4只在2.5亿到5亿美元之间。这种现象背后的一个推动因素是:从老牌投资公司里分离出的新风投公司,如由美国风投NEA的资深合伙人创立的NewView Capital。

编译:邓桂华。原文——https://pitchbook.com/news/articles/18-charts-to-illustrate-us-vc-in-2018

创头条(Ctoutiao.com)独家稿件,转载请注明链接及出处。投稿邮箱:tougao@ctoutiao.com